德科立第三季度净利同比减56.92%,客户订单交付大幅迟滞

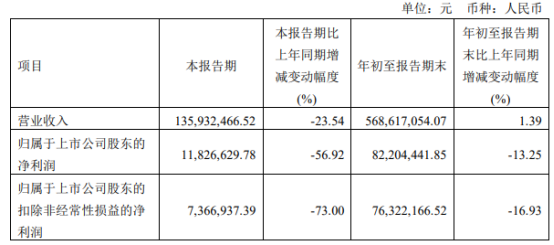

日前,无锡市德科立光电子技术股份有限公司发布了公司第三季度财报,该季度实现营业收入1.36亿元,比上年同期下降23.54%;归属于上市公司股东的净利润为1183万元,同期下降56.92%。

据悉,德科立在今年7月刚刚上市成功,却在这一季度净利及营收均为负值。

对此,德科立称,报告期内,受到新冠疫情反复的影响,特别是7、8月份无锡、成都疫情先后爆发,一方面公司及子公司经营活动受限,产能建设节奏放缓,客户订单交付大幅迟滞,同时部分高毛利率产品交付也受到较大影响,本报告期营业收入同比下降较大。另一方面,疫情管控期间,公司各项经营刚性支出相对固定,对本报告期内净利润影响较大。公司努力克服疫情带来的不利影响,在落实精准防控各项措施的同时,抢物供、保生产、提效率、促交付,9月份以来,订单交付情况稳步提升。

德科立深耕光电子器件行业二十余年,主营业务涵盖光收发模块、光放大器、光传输子系统的研发、生产和销售,产品主要应用于通信干线传输、5G前传、5G中回传、数据链路采集、数据中心互联、特高压通信保护等国家重点支持发展领域。

目前,德科立已与中兴通讯、Infinera、Ciena、烽火通信、诺基亚、ECI等多家全球主流电信设备制造商、国内三大运营商和国家电网等国内外行业高端客户建立了良好的合作关系。

公司将加快400G光模块产品推出进度

据悉,今年1-9月,公司实现营业收入56,861.71万元,同比增长1.39%,实现归属于上市公司股东的净利润8,220.44万元,同比下降13.25%,剔除股份支付费用的影响,实现归属于上市公司股东净利润10,166.84万元,同比下降10.99%。

截至报告期末,公司在手订单5.35亿元,与上年同期相比增长46.58%,在手订单充裕。公司将持续提升产能,扩大产品交付量,同时加快400G电信级光模块、相干系列光模块、子系统等高端产品推出进度,积极拓展海外高端市场,未来将择机择地在海外建厂,形成多地产能交付能力,努力满足全球市场客户需求。

图片新闻

最新活动更多

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 维度光电·引领光束质量分析应用全新浪潮【免费下载白皮书】

-

精彩回顾立即查看>> 2024(第五届)全球数字经济产业大会暨展览会

-

精彩回顾立即查看>> 【线下会议】全数会2024电子元器件展览会

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论